| 点击链接下载 《企业重组和资本交易税收实务研究总结》 |

| 点击链接下载 《所得税、增值税申报表与填报说明对照汇编(2025年版)》 |

海南省资源税具体适用税率政策问答

来源:国家税务总局海南省税务局

日前,海南省第六届人民代表大会常务委员会第二十一次会议表决通过关于海南省资源税具体适用税率等有关事项的决定,明确《中华人民共和国资源税法》(简称《资源税法》)授权地方可以确定实行幅度税率的资源适用的具体税率以及计征方式,将从今年9月1日起执行。

海南省资源税具体适用税率政策有哪些要点需要了解的呢?

一、海南资源税具体税目税率是如何规定的?

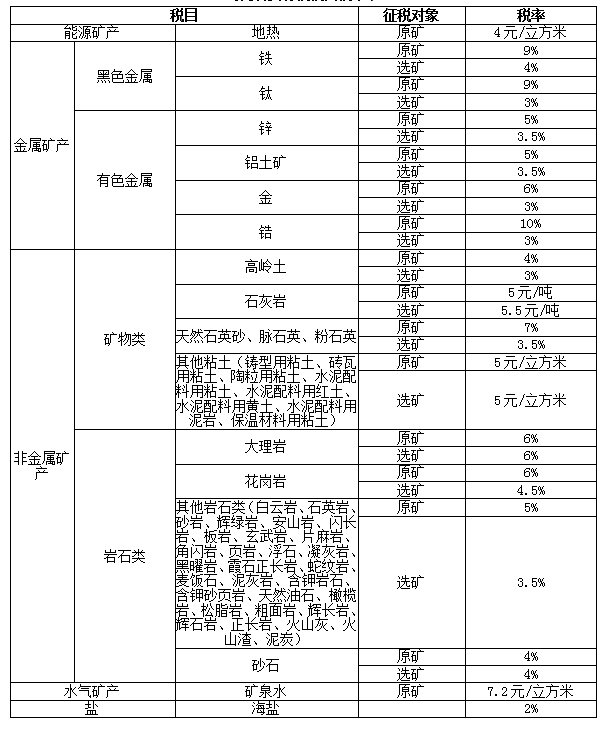

海南资源税税目税率见下表:

海南省资源税税目税率表

二、资源税征税对象原矿和选矿怎么区分?

原矿是指经过采矿过程采出后未进行选矿或者加工的矿石。选矿是指经过破碎、切割、洗选、筛分、磨矿、分级、提纯、脱水、干燥等过程形成的产品,包括富集的精矿和研磨成粉、粒级成型、切割成型的原矿加工品。

三、在申报资源税时,如何选择正确的税率?

根据《资源税法》的规定,海南的资源税按原矿和选矿,分别设定税率。纳税人以自采原矿直接销售,或者自用于应当缴纳资源税情形的,在资源税税目税率中选择适用的原矿税率,按照原矿申报缴纳资源税。纳税人以自采原矿洗选加工为选矿产品销售,或者将选矿自用于应当缴纳资源税情形的,在资源税税目税率中选择适用的选矿税率,按照选矿申报缴纳资源税。

四、纳税人自用应税产品哪些情形应当缴纳资源税?

纳税人自用应税产品应当缴纳资源税的情形,包括纳税人以应税产品用于非货币性资产交换、捐赠、偿债、赞助、集资、投资、广告、样品、职工福利、利润分配或者连续生产非应税产品等。

五、花岗岩碎石用于建筑砂石是否适用砂石的税目申报缴纳资源税?

《财政部税务总局关于资源税有关问题执行口径的公告》(财政部税务总局公告2020年第34号)规定,对于无法区分原生岩石矿种的粒级成型砂石颗粒,按照砂石税目征收资源税。按照上述规定,如纳税人取得《采矿许可证》注明的开采矿种为花岗岩的,属于可区分原生岩石矿种情况,应按花岗岩申报缴纳资源税,不应按砂石申报缴纳资源税。

六、运杂费用是否需要计入销售额申报缴纳资源税?

对于已计入应税产品销售额中的相关运杂费用,凡取得增值税发票或者其他合法有效凭据的,准予从销售额中扣除。相关运杂费用是指应税产品从坑口或者洗选(加工)地到车站、码头或者购买方指定地点的运输费用、建设基金以及随运销产生的装卸、仓储、港杂费用。

七、纳税人外购应税产品与自采应税产品混合销售或者混合加工为应税产品销售的,如何申报缴纳资源税?

纳税人外购应税产品与自采应税产品混合销售或者混合加工为应税产品销售的,在计算应税产品销售额或者销售数量时,准予扣减外购应税产品的购进金额或者购进数量;当期不足扣减的,可结转下期扣减。纳税人应当准确核算外购应税产品的购进金额或者购进数量,未准确核算的,一并计算缴纳资源税。

八、纳税人不能区分同一税目下原矿和选矿销售额或者销售数量的情况,该如何申报缴纳资源税?

纳税人开采或者生产同一税目下适用不同税率应税产品的,应当分别核算不同税率应税产品的销售额或者销售数量;未分别核算或者不能准确提供不同税率应税产品的销售额或者销售数量的,从高适用税率。

九、纳税人开采或者生产同一应税产品,其中既有享受减免税政策的,又有不享受减免税政策的,如何申报缴纳资源税?

纳税人开采或者生产同一应税产品,其中既有享受减免税政策的,又有不享受减免税政策的,按照免税、减税项目的产量占比等方法分别核算确定免税、减税项目的销售额或者销售数量。

十、海南制定的资源税优惠政策有哪些?

根据《资源税法》授权,海南制定了五项优惠政策:

1.纳税人开采或者生产应税产品过程中,因意外事故或者自然灾害等原因遭受重大损失的,可以按损失金额的50%减征资源税,但减税额最高不超过其遭受重大损失当年应纳的资源税;

2.纳税人开采共生矿,共生矿与主矿产品销售额分开核算的,共生矿减征10%资源税;

3.纳税人开采伴生矿,伴生矿与主矿产品销售额分开核算的,对伴生矿免征资源税;

4.纳税人开采低品位矿减征50%资源税;

5.纳税人开采尾矿免征资源税。

十一、纳税人享受资源税减免政策该如何办理?

符合减免税条件的纳税人,在填写申报表时,直接申报享受减免税优惠,与减免税相关的资料不需提交税务机关,只需留存备查。

咨询电话:13700683513

公司名称:云南百滇税务师事务所有限公司

公司地址:云南省昆明市西山区滇池柏悦3幢19楼1920室

滇ICP备17006540号-1 滇公网安备 53010202000370号

滇公网安备 53010202000370号

咨询电话:13700683513

公司名称:云南百滇税务师事务所有限公司

公司地址:云南省昆明市西山区滇池柏悦3幢19楼1920室

滇ICP备17006540号-1 滇公网安备 53010202000370号

滇公网安备 53010202000370号