| 点击链接下载 《企业重组和资本交易税收实务研究总结》 |

| 点击链接下载 《所得税、增值税申报表与填报说明对照汇编(2025年版)》 |

新冠肺炎疫情发生以后,众多爱心企业和个人都在积极的履行自己的社会责任,捐款捐物助力疫情的防治工作。财政部、国家税务总局为进一步做好新型冠状病毒感染的肺炎疫情防控工作,鼓励企业热心公益,共同抗击疫情,就公益性捐赠支出给予了强有力的税收优惠政策,允许企业将满足条件的捐赠支出在企业所得税税前全额扣除。同时,《国家税务总局关于修订企业所得税年度纳税申报表有关问题的公告》(国家税务总局公告2019年第41号)对捐赠支出相关申报表的填报说明也做了理念上的修订,为方便纳税人更好的理解新政,现区分不同情形举例说明。

一、捐赠现金

例1:某企业2020年3月通过符合条件的公益性社会组织,捐赠现金100万元用于应对新型冠状病毒感染的肺炎疫情。

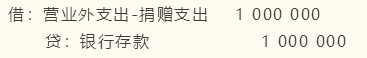

会计处理

税收分析:该项现金捐赠支出符合《财政部 税务总局关于支持新型冠状病毒感染的肺炎疫情防控有关捐赠税收政策的公告》(财政部 税务总局公告2020年第9号)(以下简称9号公告)规定,允许在2020年度企业所得税税前全额扣除。

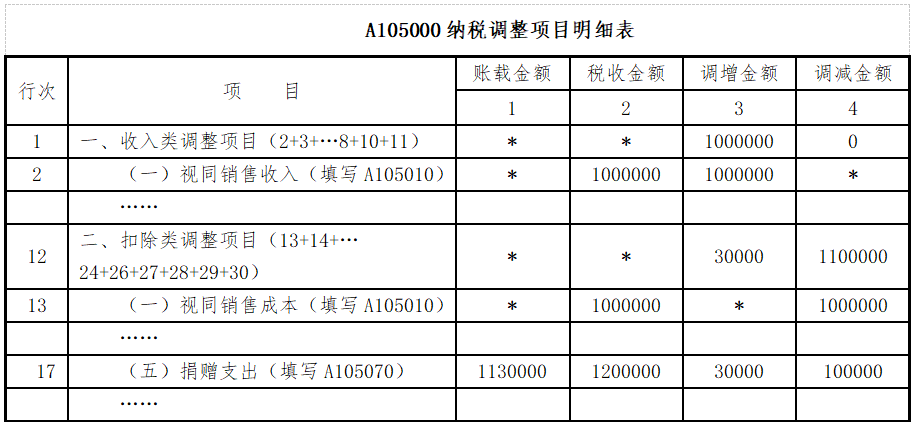

企业所得税申报表

二 、 外购资产对外捐赠

(一)增值税视同销售征税情形

例2:某一般纳税人企业2020年3月通过红十字会,捐赠外购的不含税价为100万元的货物,纳税人最近时期同类货物的平均销售价格为100万,购入时取得增值税专用发票,税率为13%。假设企业当年利润总额为1000万元,上年允许结转以后年度扣除的捐赠支出10万元。

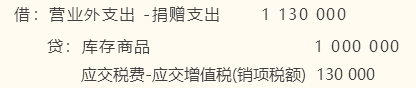

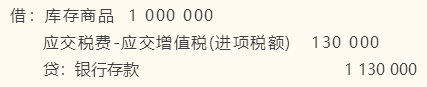

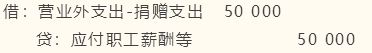

会计处理

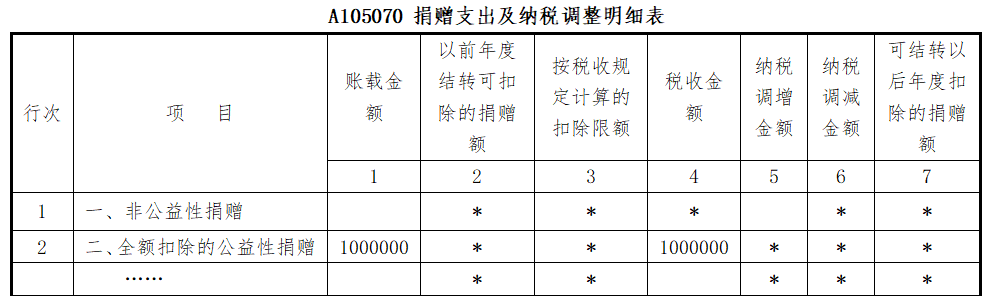

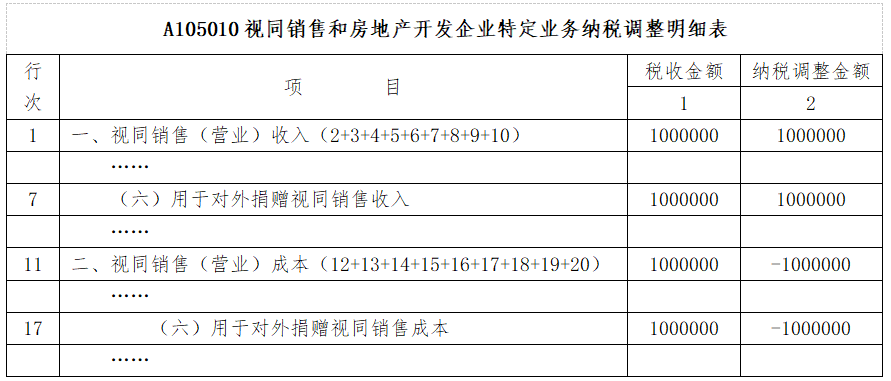

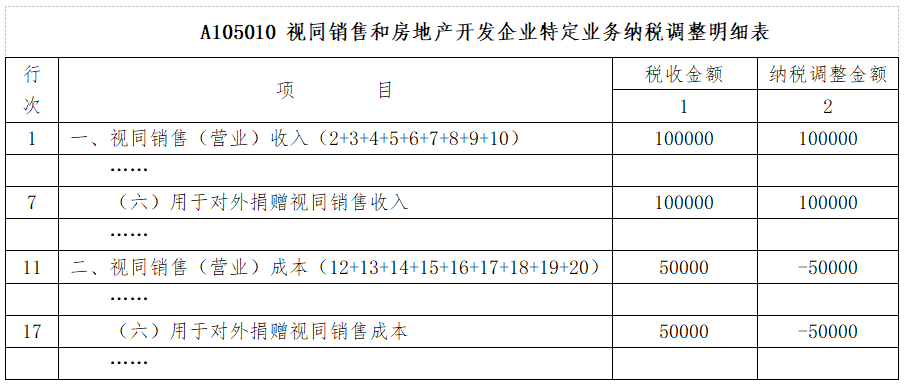

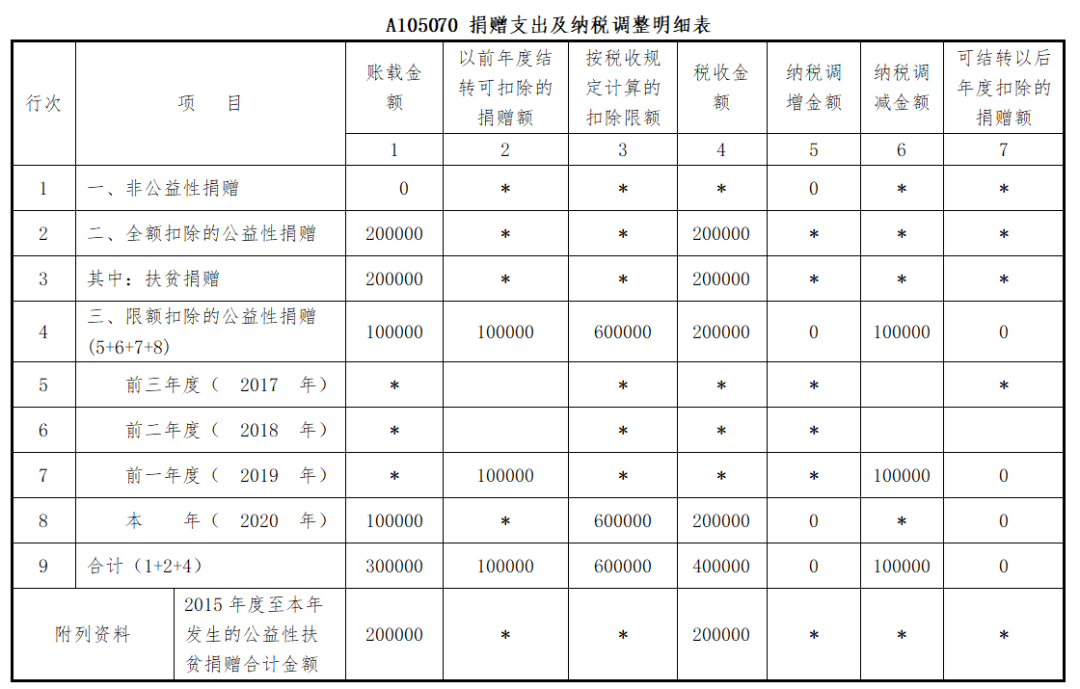

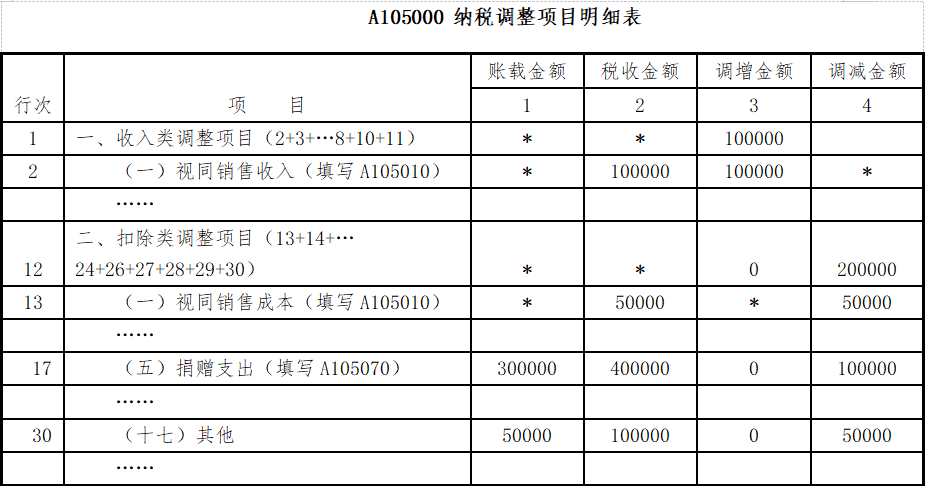

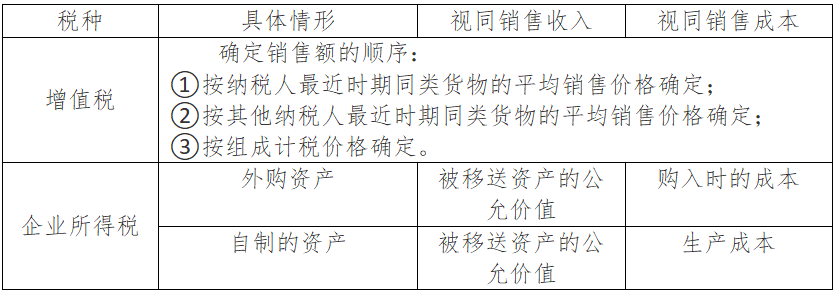

税收分析:增值税与企业所得税均要做视同销售处理。由于该项捐赠行为没有特殊的规定,属于一般捐赠,因此要视同销售缴纳增值税,增值税按纳税人最近时期同类货物的平均销售价格确定视同销售收入100万元,销项税额13万元;外购的货物企业所得税视同销售收入按被移送资产的公允价值100万元确定,视同销售成本为购入时的成本100万元。

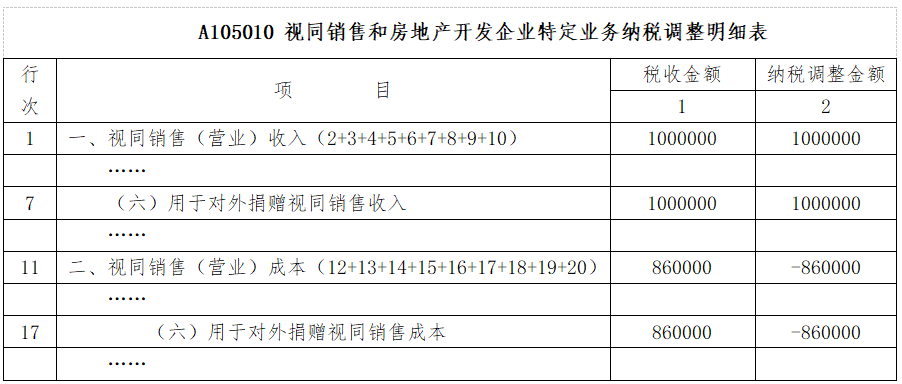

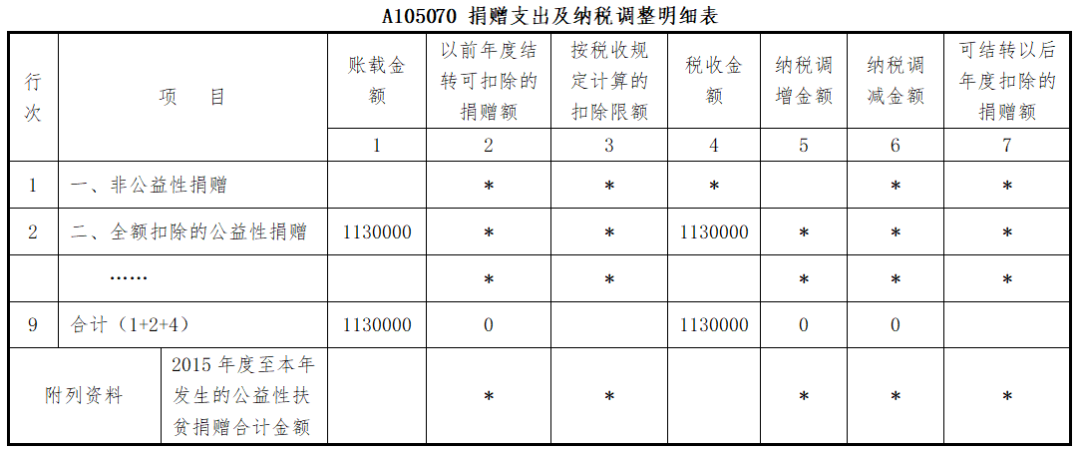

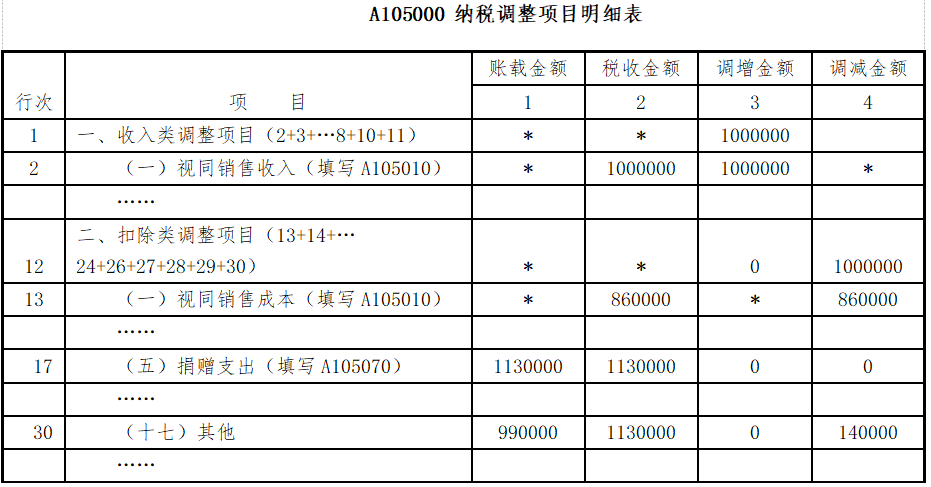

企业所得税申报表填报

(二)增值税视同销售免征情形

例3:某一般纳税人企业2020年2月通过符合资格的公益性社会组织,捐赠一批用于应对新型冠状病毒感染的肺炎疫情的货物,公允价值为120万元,该批货物购入时的不含税价格为100万元,取得增值税专用发票,税率为13%,捐赠后取得捐赠票据金额135.6万元。

会计处理建议

①购入时

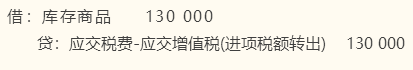

②购入货物改变用途,用于免税销售货物进项税额不得抵扣

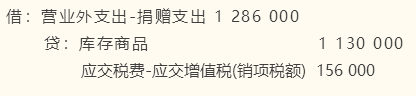

③发出货物对外捐赠时

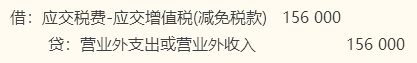

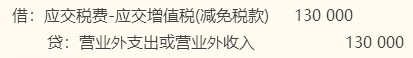

④减免税款时

9号公告规定无偿捐赠用于应对新型冠状病毒感染的肺炎疫情的货物,免征增值税。按照财会〔2016〕22号文件规定,对于当期直接减免的增值税,贷记损益类相关科目。本质相当于实际捐赠支出-营业外支出少15.6万元。

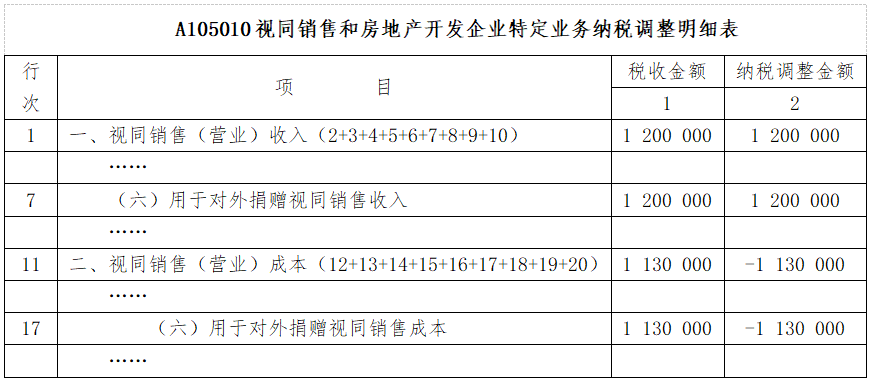

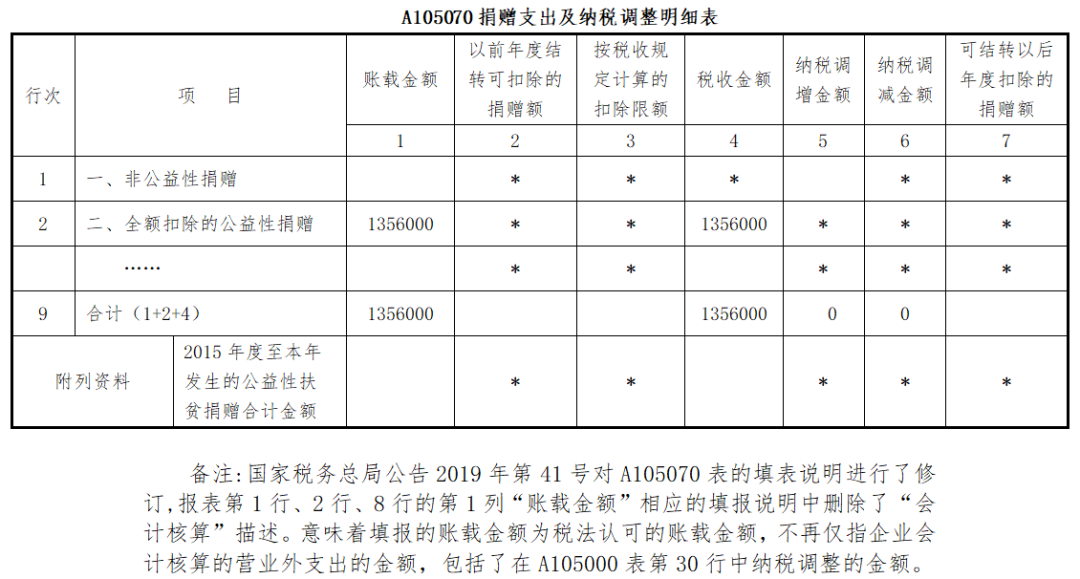

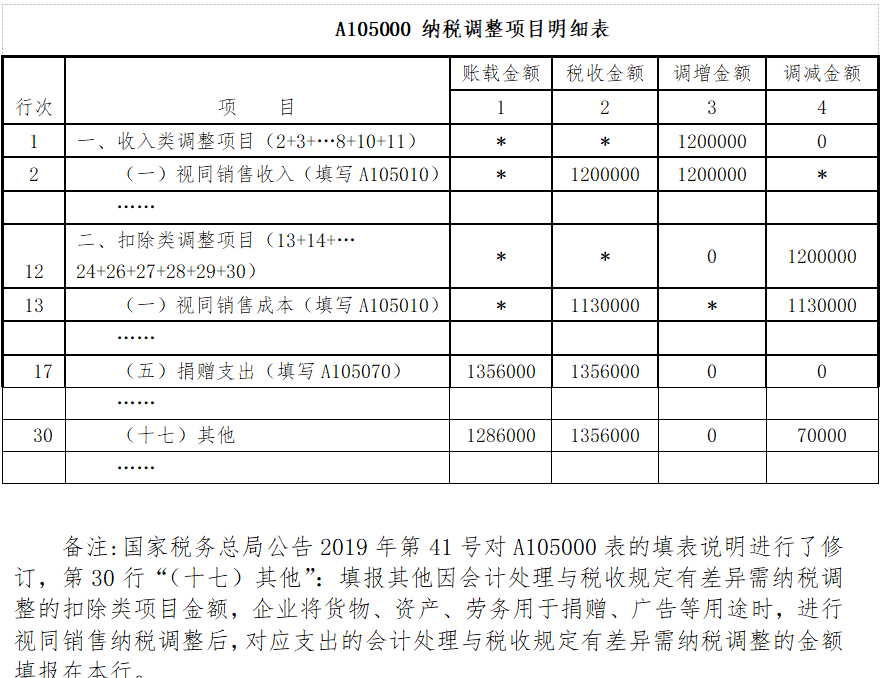

税收分析:增值税与企业所得税均要做视同销售处理,此项捐赠行为符合9号公告的规定,捐赠货物可以免征增值税,但进项税额不得从销项税额中抵扣;捐赠支出允许在企业所得税税前全额扣除。企业开具增值税普通发票135.6万元,通过填写增值税申报表实现增值税免税。外购的货物企业所得税视同销售收入按照公允价值120万元确定,视同销售成本为购入时的成本113万元。

企业所得税申报表填报

三、自产货物对外捐赠

(一)增值税视同销售征税情形

例4:某一般纳税人企业2020年1月通过红十字会捐赠自产的货物一批,公允价值100万元,生产成本80万元,原材料购入时取得增值税专用发票,税率均为13%。假设企业当年利润总额500万,上年可结转以后年度扣除的捐赠支出为10万元。

会计处理

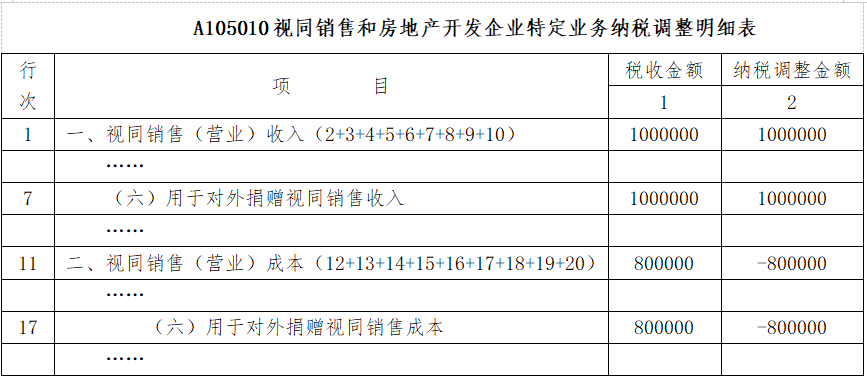

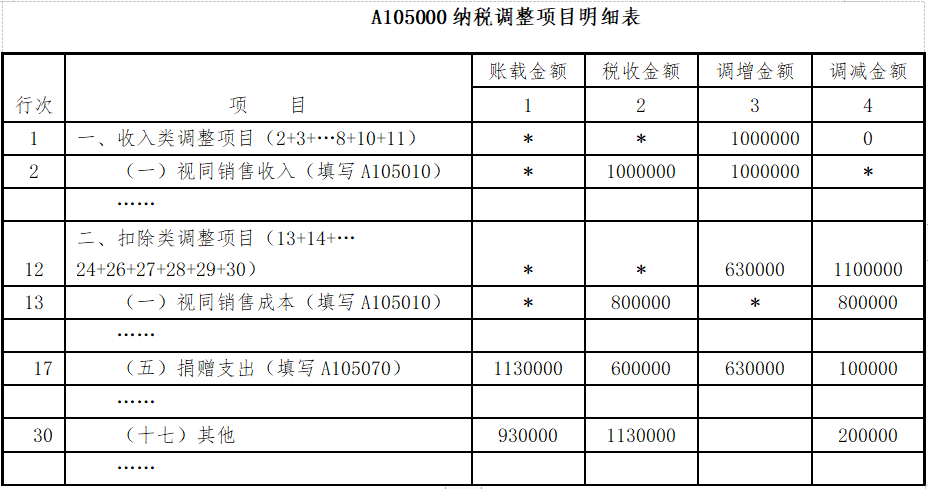

企业所得税申报表填报

(二)增值税视同销售免征情形

例5:某一般纳税人企业2020年2月通过红十字会捐赠一批自产的货物用于应对新型冠状病毒感染的肺炎疫情,公允价值100万元,生产成本为80万元,其中耗用原材料购进时取得增值税专用发票,税率均为13%,税额6万元。

会计处理建议

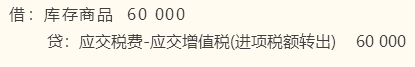

①生产的库存商品改变用途,用于免税销售时,生产过程中其耗用材料进项税额不得抵扣

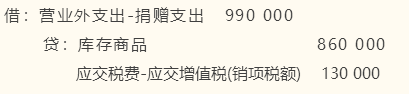

②发出货物对外捐赠时

③减免税款时

9号公告规定无偿捐赠用于应对新型冠状病毒感染的肺炎疫情的货物,免征增值税。按照财会 〔2016〕22号文件规定,对于当期直接减免的增值税,贷记损益类相关科目。本质相当于实际捐赠支出-营业外支出少13万元。

税收分析:该项捐赠行为的增值税与企业所得税均要做视同销售处理,此项捐赠行为符合9号公告的规定,捐赠货物可以免征增值税,但进项税额不得从销项税额中抵扣;捐赠支出允许在企业所得税税前全额扣除。企业开具增值税普通发票113万元,通过填写增值税申报表实现增值税免税。自产货物企业所得税视同销售收入按照公允价值100万元确定,视同销售成本为86万元。

企业所得税申报表填报

四、企业捐赠劳务

会计处理建议

税收分析:该项捐赠行为是用于公益事业的无偿提供服务,增值税无需视同销售处理;免费演出劳务属于非货币形式捐赠,企业所得税要做视同销售处理。捐赠支出允许在企业所得税税前按规定扣除。企业所得税视同销售收入按照公允价值10万元确定,视同销售成本为购入时的成本5万元。

企业所得税申报表

基本政策规定

《中华人民共和国企业所得税法实施条例》 第二十五条规定,企业发生非货币性资产交换,以及将货物、财产、劳务用于捐赠、偿债、赞助、集资、广告、样品、职工福利或者利润分配等用途的,应当视同销售货物、转让财产或者提供劳务,但国务院财政、税务主管部门另有规定的除外。

《国家税务总局关于企业处置资产所得税处理问题的通知》(国税函〔2008〕828号)第二条规定:企业将资产移送他人的下列情形,因资产所有权属已发生改变而不属于内部处置资产,应按规定视同销售确定收入。(一)用于市场推广或销售;(二)用于交际应酬;(三)用于职工奖励或福利;(四)用于股息分配;(五)用于对外捐赠;(六)其他改变资产所有权属的用途。

《国家税务总局关于企业所得税有关问题的公告》(国家税务总局公告2016年第80号)第二条规定,企业发生 〔2008〕828号文件第二条的情形,除另有规定外,应按照被移送资产的公允价值确定销售收入。

来源:大连税务、企业所得税处、沙河口区税务局、纳税服务中心(税收宣传中心)

咨询电话:13700683513

公司名称:云南百滇税务师事务所有限公司

公司地址:云南省昆明市西山区滇池柏悦3幢19楼1920室

滇ICP备17006540号-1 滇公网安备 53010202000370号

滇公网安备 53010202000370号

咨询电话:13700683513

公司名称:云南百滇税务师事务所有限公司

公司地址:云南省昆明市西山区滇池柏悦3幢19楼1920室

滇ICP备17006540号-1 滇公网安备 53010202000370号

滇公网安备 53010202000370号