| 点击链接下载 《企业重组和资本交易税收实务研究总结》 |

| 点击链接下载 《所得税、增值税申报表与填报说明对照汇编(2025年版)》 |

我们最新的观点,请点击查看:2021-11-11 个人所得税法的劳务(经营所得的劳务收入、劳务报酬所得的劳务范围)总结(全文)

-------------------------------------------------------------------------------------------

分不清

根本分不清

《个人所得税法实施条例》中对“劳务报酬所得”和“经营所得”的范围的定义:

劳务报酬所得,是指个人从事劳务取得的所得,包括从事设计、装潢、安装、制图、化验、测试、医疗、法律、会计、咨询、讲学、翻译、审稿、书画、雕刻、影视、录音、录像、演出、表演、广告、展览、技术服务、介绍服务、经纪服务、代办服务以及其他劳务取得的所得。

经营所得,是指:

1.个体工商户从事生产、经营活动取得的所得,个人独资企业投资人、合伙企业的个人合伙人来源于境内注册的个人独资企业、合伙企业生产、经营的所得;

2.个人依法从事办学、医疗、咨询以及其他有偿服务活动取得的所得;

3.个人对企业、事业单位承包经营、承租经营以及转包、转租取得的所得;

4.个人从事其他生产、经营活动取得的所得。

虽然劳务报酬所得更强调的是个人独立从事非雇佣的劳务取得的所得,但从《个人所得税法实施条例》的定义以及现实执行,具体判定时依然无法区分什么是劳务报酬所得,什么是个人经营所得。部分地方税局以是否税务登记或办理了营业执照来区分,这也是一刀切无依据的做法。

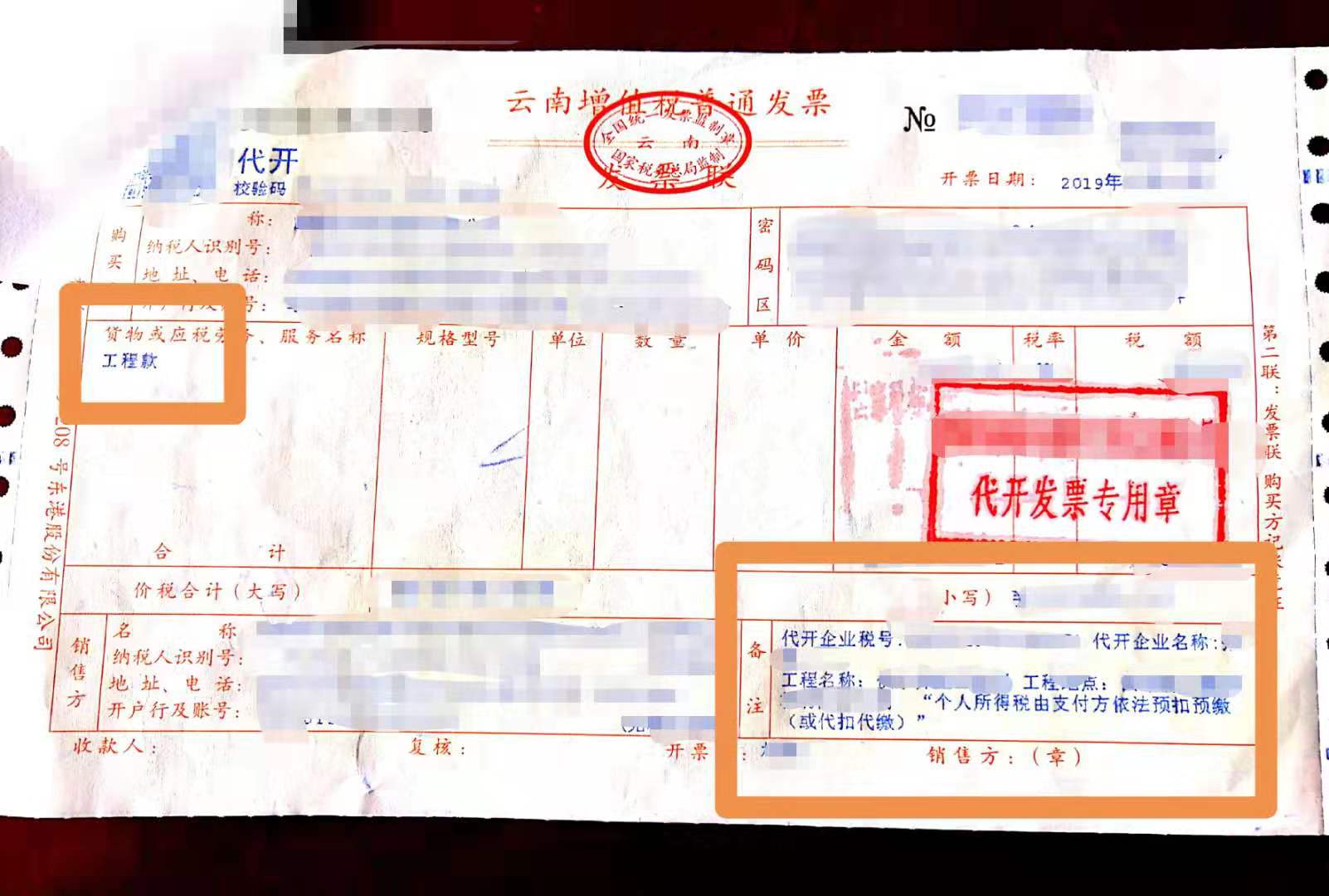

自2019年开始对纳税人取得劳务报酬所得、稿酬所得和特许权使用费所得等综合所得需要代开发票的,在代开发票环节不再征收个人所得税。其个人所得税由扣缴义务人依照《个人所得税扣缴申报管理办法(试行)》(国家税务总局公告2018年第61号)规定预扣预缴(或代扣代缴)并办理全员全额扣缴申报。代开发票单位在开具发票时,应在发票备注栏内统一注明“个人所得税由支付方依法预扣预缴(或代扣代缴)。”因此区分“劳务报酬所得税”和“经营所得”的问题更加突出了。

目前,“经营所得”项目应纳个人所得税的纳税主体包括四类情况:

1、个体工商户业主

2、个人独资企业投资人、合伙企业的个人合伙人

3、虽未取得经营证照,但办理了临时税务登记证、有固定经营场所从事持续生产经营的个人纳税人

4、未办理税务登记证,临时从事生产、经营的零散税收纳税人

存在区分问题的主要是第4类“未办理税务登记证,临时从事生产、经营的零散税收纳税人”。对此类纳税人,只要明确哪些行为是按照“经营所得”缴纳个人所得税,其他行为基本就是按“劳务报酬所得”或“工资、薪金所得”缴纳个税啦,且我们需要注意的是,个人经营所得支付方是没有代扣缴义务的。

1、《国家税务总局关于印发〈建筑安装业个人所得税征收管理暂行办法〉的通知》(国税发〔1996〕127号)第三条

承包建筑安装业各项工程作业的承包人取得的所得,应区别不同情况计征个人所得税:经营成果归承包人个人所有的所得,或按照承包合同(协议)规定,将一部分经营成果留归承包人个人的所得,按经营所得项目征税;以其他分配方式取得的所得,按工资、薪金所得项目征税。

从事建筑安装业的个体工商户和未领取营业执照承揽建筑安装业工程作业的建筑安装队和个人,以及建筑安装企业实行个人承包后工商登记改变为个体经济性质的,其从事建筑安装业取得的收入应依照经营所得项目计征个人所得税。

从事建筑安装业工程作业的其他人员取得的所得,分别按照工资、薪金所得项目和劳务报酬所得项目计征个人所得税。

要求工程建筑服务款的支付方代扣缴个人所得税非常不妥,且支付方应按什么项目代扣缴个人所得税?首先是否属于劳务报酬,其次经营所得支付方没有代扣缴义务。

2、国税函[2002]629号 国家税务总局关于个人所得税若干政策问题的批复

个人因从事彩票代销业务而取得所得,应按照“个体工商户的生产、经营所得”项目计征个人所得税。

3、国税发[1995]50号 机动出租车驾驶员个人所得税征收管理暂行办法

第六条出租车驾驶员从事出租车运营取得的收入,适用的个人所得税项目为:

(一)出租汽车经营单位对出租车驾驶员采取单车承包或承租方式运营,出租车驾驶员从事客货运营取得的收入,按工资、薪金所得项目征税。

(二)从事个体出租车运营的出租车驾驶员取得的收入,按个体工商户的生产、经营所得项目缴纳个人所得税。

(三)出租车属个人所有,但挂靠出租汽车经营单位或企事业单位,驾驶员向挂靠单位缴纳管理费的,或出租汽车经营单位将出租车所有权转移给驾驶员的,出租车驾驶员从事客货运营取得的收入,比照个体工商户的生产、经营所得项目征税。

4、国税发[1994]179号 关于个人对企事业单位实行承包经营、承租经营取得所得征税问题的通知

一、企业实行个人承包、承租经营后,如果工商登记仍为企业的,不管其分配方式如何,均应先按照企业所得税的有关规定缴纳企业所得税。承包经营、承租经营者按照承包、承租经营合同(协议)规定取得的所得,依照个人所得税法的有关规定缴纳个人所得税,具体为:

(一)承包、承租人对企业经营成果不拥有所有权,仅是按合同(协议)规定取得一定所得的,其所得按工资、薪金所得项目征税,适用5%—45%的九级超额累进税率。

(二)承包、承租人按合同(协议)的规定只向发包、出租方缴纳一定费用后,企业经营成果归其所有的,承包、承租人取得的所得,按对企事业单位的承包经营、承租经营所得项目,适用5%—35%的五级超额累进税率征税。

二、企业实行个人承包、承租经营后,如工商登记改变为个体工商户的,应依照个体工商户的生产、经营所得项目计征个人所得税,不再征收企业所得税。

5、国税发[1997]178号 个人从事医疗服务活动征收个人所得税问题的通知

个人经政府有关部门批准,取得执照,以门诊部、诊所、卫生所(室)、卫生院、医院等医疗机构形式从事疾病诊断、治疗及售药等服务活动,应当以该医疗机构取得的所得,作为个人应纳税所得,按照“个体工商户的生产、经营所得”应税项目缴纳个人所得税。

个人未经政府有关部门批准,自行连续从事医疗服务活动,不管是否有经营场所,其取得与医疗服务活动相关的所得,按照“个体工商户的生产、经营所得”应税项目缴纳个人所得税。

对于由集体、合伙或个人出资的乡村卫生室(站),由医生承包经营,经营成果归医生个人所有,承包人取得的所得,比照“对企事业单位的承包经营、承租经营所得”应税项目缴纳个人所得税。

另外要注意的是,有一类劳务报酬,即使做了工商注册或税务登记也不能随意的将劳务报酬按经营所得来缴纳个人所得税的,此类筹划已经以巨额补税作为代价宣告失败,这就是个人从事影视、演出、广告等方面的收入应当按劳务报酬等所得项目申报缴纳个人所得税,虽然很多知名艺人成立自己的工作室,以工作室名义进行签约,因为工作室一般为个人独资企业或合伙企业,业主按“经营所得”核定征收缴纳了个人所得税。2018年开始的影视行业自查自纠风暴,至2019年1月末已累计补税入库 115 亿。

国税发[2011]50号 关于切实加强高收入者个人所得税征管的通知

(四)完善数额较大的劳务报酬所得征管

加强对个人从事影视表演、广告拍摄及形象代言等获取所得的源泉控管,重点做好相关人员通过设立艺人工作室、劳务公司及其他形式的企业或组织取得演出收入的所得税征管工作。

国税函[1997]385号 国税总局关于影视演职人员个人所得税问题的批复

对电影制片厂为了拍摄影视片而临时聘请非本厂导演、演职人员,其所取得的报酬,应按“劳务报酬所得”应税项目计征个人所得税。

依法依规开展工作 促进行业健康发展 规范影视行业税收秩序工作取得积极进展 2018年12月06日来源:新华社

按照税法规定,个人从事影视、演出、广告等方面的收入应当按劳务报酬等所得项目申报缴纳个人所得税。对于过去部分工作室将影视人员个人劳务报酬等收入混入工作室经营收入的,三部门有关负责人表示,应当实事求是加以区分。其中属于工作室提供辅助服务的经营收入,过去已按核定征收方式征税的不予调整;其他影视人员个人劳务报酬等收入,由影视人员个人据实申报,自查自纠。同时,三部门再次明确强调,各地工作中要严格依法依规,精准把握和执行政策,维护影视企业及从业人员合法权益。

整理编辑:百滇税务师事务所 万伟华

咨询电话:13700683513

公司名称:云南百滇税务师事务所有限公司

公司地址:云南省昆明市西山区滇池柏悦3幢19楼1920室

滇ICP备17006540号-1 滇公网安备 53010202000370号

滇公网安备 53010202000370号

咨询电话:13700683513

公司名称:云南百滇税务师事务所有限公司

公司地址:云南省昆明市西山区滇池柏悦3幢19楼1920室

滇ICP备17006540号-1 滇公网安备 53010202000370号

滇公网安备 53010202000370号